Todo comenzó cuando Betsy López se quedó sin dinero para comprar pañales.

Su bebé, Dereck, ahora de dos años y medio, necesitaba un cambio de pañal y ella tenía las manos vacías. Los tiempos eran difíciles para su familia de cuatro miembros en la ciudad costera de Nosara en Guanacaste: había dado un paso atrás en su trabajo en la industria del turismo para tener a su segundo hijo, y su esposo fue despedido debido a la pandemia de COVID-19. Cuando buscó en internet formas menos costosas de mantener a Dereck con pañales limpios, aprendió sobre los pañales de tela, más económicos, mejores para el planeta, sin fabricantes locales que pudiera encontrar en su área, y entonces las estrellas se alinearon.

“Cuando vi lo genial que era el producto y que se podía lavar y que eso le ayudaba a ahorrar… tuve una visión”, dice explicando cómo compró pañales de tela para vender antes de pasar rápidamente a hacer los suyos propios. Nació Eco Baby Nosara. Con la esperanza de crear un taller con máquinas adicionales para poder emplear a otras mujeres, recurrió a las oficinas bancarias de la zona para obtener un préstamo para una pequeña empresa.

No le fue bien.

Dice que en el Banco Nacional la rechazaron de inmediato porque su negocio tenía menos de dos años. En el Banco de Costa Rica, inició un proceso de papeleo que duró un año y finalmente terminó en un rechazo.

Su historia de frustración y éxito al final tiene algo en común con lo que otros empresarios, funcionarios bancarios y asesores comerciales le han contado a El Colectivo 506 este mes como parte de los reportajes para la edición “Herramientas 2022”. Sus comentarios han pintado un retrato de un sistema de financiamiento de pequeñas empresas con gran potencial y recursos significativos, pero también oportunidades perdidas. Desde nuestra perspectiva, parece una cadena con muchos eslabones rotos.

¿Cuál es la verdad detrás de una historia como la de Betsy? ¿Cuáles son los problemas reales con el financiamiento de pequeñas empresas en Costa Rica y cuáles son los conceptos erróneos? ¿Y por qué tantos empresarios dicen que el microcrédito es imposible de obtener en un país con un sistema bancario bien financiado y establecido exactamente para ese propósito?

El principio

Víctor Acosta del Banco Nacional ha pasado décadas trabajando en sistemas financieros para pequeñas empresas y ha visto varias iteraciones de programas de microcrédito, comenzando con el programa BN Desarrollo, lanzado en 1999. A través de una ley del 2008, Costa Rica estableció el Sistema de Banca para el Desarrollo (SBD), o Sistema de Banca de Desarrollo, diseñado para apoyar el crecimiento de las micro, pequeñas y medianas empresas en Costa Rica.

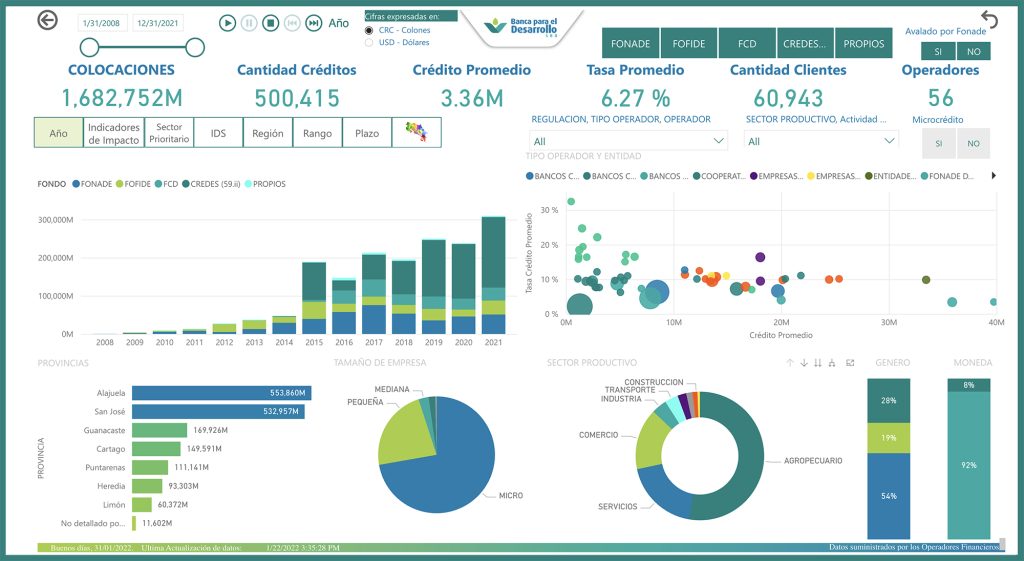

El Sistema, que es administrado por una Secretaría Técnica como una institución pública descentralizada, utiliza fondos de tres fuentes. El Fondo Nacional de Desarrollo, o FONADE, se financia con presupuestos y fideicomisos públicos. El Fondo Financiero para el Desarrollo (FOFIDE) está integrado por el 5% de las utilidades netas anuales de los bancos públicos y son administrados por cada banco.

La tercera fuente de financiamiento, y la más grande, es el Fondo de Crédito para el Desarrollo, o FCD. Financia el 17% de todos los depósitos de ahorro de los bancos privados; estos son administrados mitad y mitad por los bancos públicos, el Banco Nacional y el Banco de Costa Rica, explica Víctor.

Desde el 31 de enero de 2008 hasta el 31 de diciembre de 2021, el SBD ha colocado aproximadamente 1,68 billones de colones, o $2,950 millones, en créditos a través de operadores financieros (hay 40 listados en el sitio web del Sistema y se están incorporando nuevos operadores y líneas de crédito de forma continua).

El Sistema también ofrece una amplia gama de instrumentos no financieros para apoyar a las PYMES: a saber, capacitaciones, que coordinan a través de una alianza con el Instituto Nacional de Capacitación (INA) y otras entidades.

El sistema está diseñado para eludir los requisitos diseñados para empresas más grandes y para aumentar drásticamente el acceso de las PYMES al crédito y otros recursos.

Entonces, ¿está funcionando?

https://elcolectivo506.com/trainings-for-small-businesses-in-costa-rica/?lang=en

El desarrollo

Betsy, y muchos de los participantes en nuestro grupo de Emprendedores 506, dicen que la respuesta es no, no está funcionando. O, al menos, el sistema necesita mejoras importantes para que las opciones de financiamiento sean más fáciles de entender y navegar, y los dueños de negocios con exceso de trabajo puedan evitar hundirse meses o incluso años en procesos que conducirán al rechazo.

En el caso de Betsy, dice que se sumergió en la serie de requisitos que le plantearon los analistas bancarios con bastante entusiasmo, y aunque los procesos le enseñaron lecciones útiles sobre cómo administrar sus gastos e ingresos, parte de la información requerida simplemente no tenía sentido para su nueva empresa.

“Me pidieron demasiados documentos: muchos estudios, un estudio de mercadeo, un estudio detallado de flujo de caja, muchas cosas y conceptos que nunca había escuchado, allí los aprendí. ¡Para eso me sirvió!” dice, riéndose. Tenía que “hacer una proyección del proyecto a futuro… con números reales… pero diay, a la misma vez no era real porque no había abierto el taller, no había abierto una tienda y no tenía la menor idea de cuánto se iba a vender en un día, y tenía que poner en un papel cuánto se iba a vender en un día”.

En última instancia, el ejercicio mostró que necesitaría entre 3 y 4 millones de colones (aproximadamente entre $4700 y $6000) para crear su taller. Después de un año completo de trabajar en el proceso, le dijeron que su solicitud había sido rechazada.

“Entonces yo dije bueno, no importa, déme menos”, dice ella. “El banco dijo que no, que no se podía porque el estudio que se había hecho era para 3-4 millones”.

Sólo cuando encontró un fondo local llamado Nosara Crece pudo obtener el apoyo que ha permitido que Eco Baby Nosara crezca y se expanda. El fondo le proporcionó 1,2 millones de colones (poco menos de $1.900) con un pago mensual de 100.000 colones ($156), que le permitieron comprar una máquina de coser industrial y telas importadas para confeccionar sus productos. Si bien su sueño de equipar un taller completo y proporcionar trabajo a otras mujeres todavía está en el futuro, este préstamo más pequeño puso en marcha su negocio. Hoy, envía pañales desechables a todo Costa Rica, abastece el mercado de Super Nosara La Paloma y vende sus toallas sanitarias reutilizables al Hotel Harmony en Nosara, que las proporciona a sus huéspedes.

El director del fondo, Emmanuel Gutiérrez, dice que una de las razones de la desconexión entre los operadores de SBD y los empresarios rurales es el simple hecho de que el flujo de caja de las empresas rurales suele ser muy bajo en comparación con los estándares urbanos y, a menudo, oscila drásticamente entre las temporadas altas y bajas de turismo.

“El flujo de caja de un emprendimiento acá es variable”, explica que puede ser de $3,000 por mes en temporada alta, y $500 en temporada baja. “Cuando un banquero en San José ve esos números, se le para la peluca”.

¿Cómo responde un banquero de San José? Víctor, quien tiene más de 22 años de estar trabajando para desarrollar los programas para PYMES del Banco Nacional, dice que, hasta cierto punto, el SBD tiene mala reputación porque “hay mucha desinformación en cuanto a estos temas, muchos tabúes, muchas leyendas urbanas”. Dado que los requisitos de cada operador son diferentes, los empresarios pueden recibir información en un lugar o institución y repetirla a otros empresarios como un requisito general a nivel nacional.

Al mismo tiempo, señala algo que también mencionaron otros entrevistados: los variados resultados que puede obtener un emprendedor dependiendo de quién reciba la solicitud de préstamo. Por supuesto, los requisitos de cada operador financiero varían y esto puede ser confuso para los empresarios y puede llevar a alguien rechazado por una institución a asumir que él o ella será rechazado por todas ellas. Sin embargo, los resultados también pueden variar de un analista financiero individual a otro. Después de todo, la decisión de otorgar un préstamo no solo está sujeta a requisitos concretos, sino también a la opinión de un analista. (Un posible ejemplo está en la historia de Betsy: quizás recuerde que ella dice que un analista del Banco Nacional en Nosara le dijo que no podía obtener un préstamo hasta que su negocio tuviera dos años, mientras que Víctor dice que el Banco Nacional no requiere esto).

“Hay dependencia, sí, del ejecutivo como todo. Somos personas”, dice, y agrega que los operadores como el Banco Nacional también están constantemente tratando de mejorar. Cuando se le pregunta si el banco alguna vez recibe emprendedores que han tenido malas experiencias con otros operadores, dice que sí sucede, pero que “esa mala experiencia pudo haber sido incluso con nosotros, hace ocho años, porque hemos ido incorporando mejoras”.

Menciona el caso de un zapatero de Desamparados que originalmente fue rechazado por el Banco Nacional, pero luego se convirtió en uno de los primeros beneficiarios de los préstamos PYME Fácil del banco.

¿Qué tipo de mejoras pueden implementar los operadores o el Sistema en su conjunto?

https://elcolectivo506.com/tools-for-entrepreneurs-and-consumers-small-business-certifications-in-costa-rica/?lang=en

Posibles soluciones

Nuestras entrevistas (que aún no han incluido representantes del SBD, que no respondieron a las solicitudes de entrevistas para nuestra fecha de publicación) apuntan a una serie de posibles soluciones a las brechas entre el sistema y los emprendedores que ya están en ejercicio, están en desarrollo o están siendo discutidas como pasos que se deben tomar.

Víctor señala los Consejos de Apoyo Rural implementados por el Banco Nacional como una historia de éxito: debido a que los empresarios rurales luchan con tanta frecuencia por demostrar su capacidad de pago o garantía, estos consejos unieron a líderes locales de Asociaciones de Desarrollo Integral (ADI), consejos de agua o ASADAS, y cámaras locales que pueden responder por los residentes del área.

Un enfoque similar es la apertura de más líneas de crédito que en realidad son operadas por entidades locales, un paso que ha seguido Nosara Crece. Según Emmanuel, contar con operadores que sean parte de la comunidad local, conozcan a las personas involucradas y tengan la misión específica de lograr el crecimiento de las pequeñas empresas, en lugar de las instituciones financieras tradicionales que deben asegurar rendimientos financieros, es absolutamente clave si Costa RIca va a derribar las barreras para el financiamiento de pequeñas empresas.

Dice que Nosara Crece, que surgió de un programa de capacitación llamado Viva el Sueño, ha tenido éxito porque sabe “chinear al beneficiario”. Añade que ha visto a demasiados empresarios incitados por los operadores financieros a optar por un préstamo personal con una tasa del 55% anual, o incluso a recurrir a prestamistas usureros.

“Cuando decíamos que íbamos a ofrecer un 20%, la gente nos preguntaba, ‘¿Es anual o mensual?’”, recuerda, refiriéndose a su tasa anual. “Para mí fue muy chocante”.

Nosara Crece ahora está trabajando para recaudar fondos para seguir creciendo. Entre sus metas se encuentra una prioridad también mencionada por Víctor en el Banco Nacional, y muchas de las críticas del SBD durante sus años de funcionamiento: la necesidad de una mayor proporción de capital semilla. Si más empresas pueden acceder a pequeñas cantidades de financiamiento no reembolsable, el sistema será más rápido y efectivo, dicen.

Una última idea es a la vez simple y compleja: capacitar y alentar a las personas que reciben a los emprendedores que están solicitando préstamos para que, si el emprendedor no es adecuado para ese operador financiero, puedan orientarlos hacia una mejor solución.

“Falta interacción de conocimiento en esos temas”, dice Victor. “Que cada uno de nosotros participantes de todo este entorno de emprendimiento y de promoción del desarrollo, tengamos claro a donde tiene que ir una persona que tiene una necesidad de ese tipo”.

“Falta empatía y falta mayor colaboración entre todo el ecosistema”, dice Patricia Umaña Porras, jefa de servicios PYME, incluidos los préstamos SBD, en la cooperativa Coocique en Ciudad Quesada, Alajuela. “Creo que como parte de las revisiones mensuales que nos hace la SBD [como operadores financieros], deberían… preguntarle al operador: ‘Bueno, ¿qué estás haciendo para promover la inclusión financiera? ¿Cómo se asegura de que toda su plataforma de colaboradores sepan qué se puede y qué no se puede hacer?’”

Agrega que si bien la SBD capacita a una persona de contacto por operador, esta capacitación debe extenderse a todas las personas que interactúan con los emprendedores.

Betsy, quien dice estar orgullosa de haber luchado con Eco Baby Nosara, cree que Costa Rica ganará si el sistema se vuelve más inclusivo.

“Pienso que sería bueno que el banco diera la oportunidad a las personas así como yo”, dice. “Personas que quieren salir adelante, que son luchadoras, y que tal vez no tienen nada para darle a un banco para responder”.

Lea La última entrega de la edición de enero, llena de consejos para los emprendedores que quieren navegar el sistema de financiamiento de pequeñas empresas de Costa Rica por primera vez. Y siga nuestro canal Emprendedores 506 y nuestra comunidad de WhatsApp este 2022 para participar de más conversaciones y periodismo sobre emprender. ¿Comentarios? Escríbanos al 8506.1506.